通貨(円は最強)

通貨(円は最強)

我々の暮らしている日本ですが、自国通貨である円の価値は他国と比べ、強いのでしょうか?それとも弱いのでしょうか?

私の考えでは、これには勘違いされている方が多いようにも思えますが、円の価値は世界で最も強いと考えています。

価値は需要と供給で決まる!

殆どの価値は需要と供給で決まります。

「円は弱い!」と考えている人の多くはそのことについてあまり知らないことが原因かと思えます。

例えば、新型コロナが流行った時にマスクの値段が急騰したのを覚えていらっしゃると思いますが、これは、マスクの供給に対して需要が上回ったことでマスクの値段が上がり、高くても欲しいという需要の強さからさらに値段が上がったワケです。

そういった需要と供給のバランスにより価格は決定され続けているのです。

もちろん通貨だって例外ではありません。

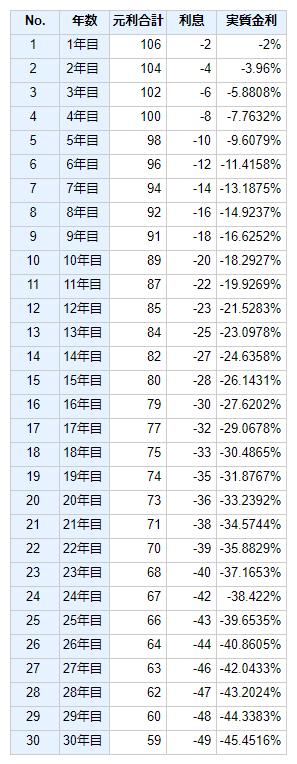

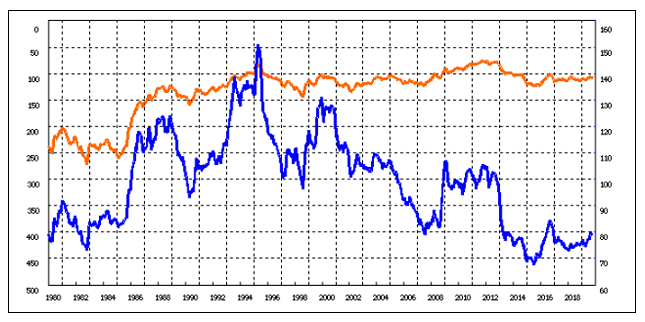

下記は戦後の日本の鉱工業生産指数とインフレ率の推移です。

(出典:ひろのひとりごと)

戦争で生産ラインがズタボロにされて供給力が下がると、インフレ(通貨の価値が下がる)になっていき、

戦争が終わって鉱工業生産指数がⅤ字回復し供給力が正常化するにしたがって、インフレが収まっているのがとても分かり易いです。

日本はインフレになりにくい

インフレって言うと『物価上昇』と学校などで習ったと思いますが、投資の世界では

インフレ率 ≒ 通貨の毀損率

です。

投資家はパブロフの犬みたいな条件反射で感じ取ります。

上記にも記載しましたが、物価上昇は通貨が毀損する事を意味しますし、通貨の価値は投資家にとってとても重要ですから敏感で当然です。

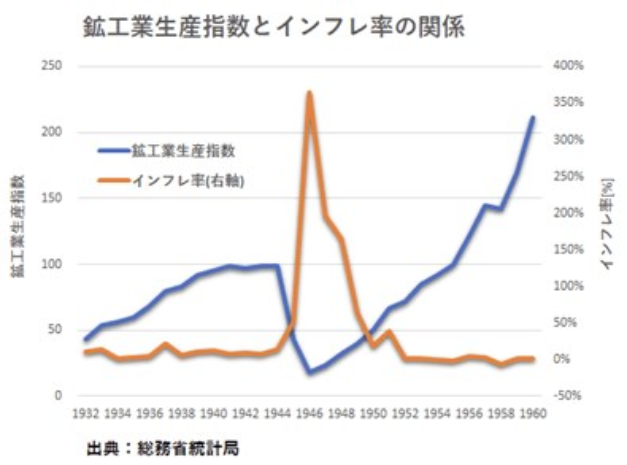

では、世界各国のインフレ率を考慮すれば、「長期的にどの通貨が強いのか?」はだいたい分かります。

(出典:日本と世界の統計データ ウェブサイト)

上記を見ると日本のインフレ率が他国と比べ、圧倒的に低いのが分かりますね。

このデータからいえる事は、日本は物価が上がりにくい環境にあるという事です。

例えば、商売やっている人が商品の値段を上げようとするとどうなるのでしょうか?

日本の場合、モノやサービスが十分にあるので、既に供給がかなり高いレベルだと言えるでしょう。

そんな状況で値上げしたら誰も買わなくなり、売上減少リスクの方が高くなるでしょう。

外食で見ても、吉野家さんとかサイゼリアさんとか100円寿司チェーンとか、『安い値段で良いものを』と企業努力で頑張っています。

しかも、アメリカなどと違い国土が狭い中に多くの人がいる為か、田舎にもそれらの店舗は沢山あります。

私が思うに、日本の供給力は世界的にトップクラス(多分ダントツナンバーワン)ですから、値上げが非常に難しい環境にあり、上記のグラフの様に、他国と比べて常にインフレ率は低い訳です。

こちらのサイト(ひろのひとりごとさん)に非常に分かり易い説明が有りますので、宜しければご参考までに。

米ドルは過大評価、日本円は過小評価されている!

(出典:為替王 ウェブサイト)

上記はアメリカと日本での比較です。

日本は供給力が高くインフレになっていませんが、

アメリカは物価が上昇し続けており、

過去20年で日本と比べ、50%もインフレになっているんですね。

という事は、

- アメリカ ・・・ 通貨は物価に対して 50%下落

- 日本 ・・・・・ 通貨は物価に対して 0%下落

ですから、米ドルは円に対して50%下がるのが自然です。

しかし、上記にもかかわらず、過去20年で米ドルは円に対して下がっていません。

今のところ、ほとんど同じ価格を推移しています。

これは為替市場の歪みであり、

- 米ドルは過大評価

- 日本円は過小評価

されている。

という事になります。

インフレを加味した為替レート 1米ドル=78.98円

インフレを加味した為替レートを実質実効為替レートと呼びます。

実質実効為替レートは日本銀行のウェブサイトから下記のグラフなどで見ることが出来ます。

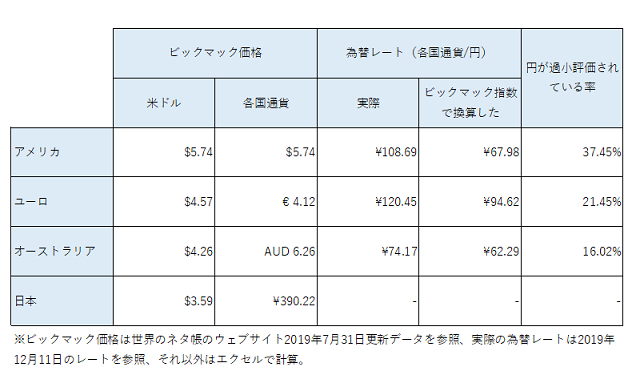

(出典:日本銀行ウェブサイト、東京市場ドル・円スポットと実質実効為替レート指数)

上記のオレンジは通常の米ドルと円の為替レートで、メモリは左を見ます。

ブルーが実質実効為替レートでメモリは右を見ます。

現在(2019年9月月中平均)の通常の為替レートは1米ドル=107.4円なのに対し、

実質実効為替レートは1米ドル=78.98円です。

インフレ率を考慮した為替は1米ドル=78.98円が適切なのです。

にもかかわらず、107.4円という数字なのは、著しく円が過小評価されている事を意味します。

ビックマック指数で計算 1米ドル=67.98円

インフレ率と同じような意味ですが、購買力平価で考えた為替の指数ではビックマック指数が有名です。

(参照:世界経済のネタ帳)

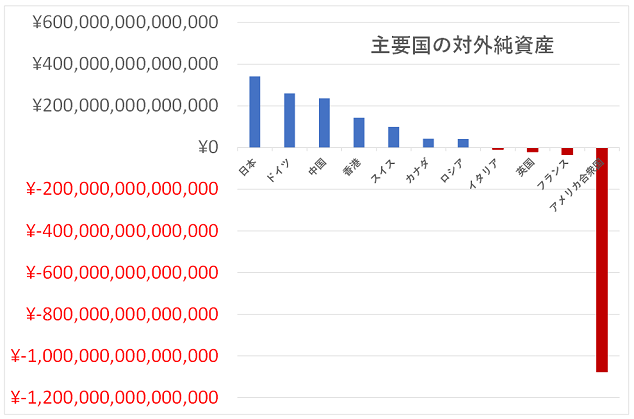

上記はビックマック指数で計算した場合の各国通貨に対しての円の価値表にしています。

それで考えると2019年12月11日の為替レートと直近のビックマック指数で計算したレートは

1米ドル=67.98円

になります。

ユーロや豪ドルに対しても、円は過小評価されている事が分かります。

対外純資産ランキング 日本は29年連続1位!

日本の国としての資産はどれほどなのでしょうか?

国の資産は対外資産と対外債務があり、それを差引したモノが対外純資産になります。

普通、純資産が多い人を『お金持ち』と言いますよね。

もちろん国だって同じです。

下記が主要国の対外純資産ランキングです。(2018年末時点のデータ)

(参照:財務省ウェブサイト2018年末時点データ)

(参照:財務省ウェブサイト2018年末時点データ)

私の周りにも「日本は借金が多すぎて、国家破綻が心配。」とか言う人が居ますが、実は真逆で、実際には世界1のお金持ち国家です。

しかも、2019年末時点で29年間連続で対外純資産世界1位を継続中です。

対してアメリカはかなり苦しい状況に思えます。

米ドル/円

上記を考えると今後の米ドル/円はどうなるのでしょうか?

個人的には年2~3%程度の円高になると考えています。

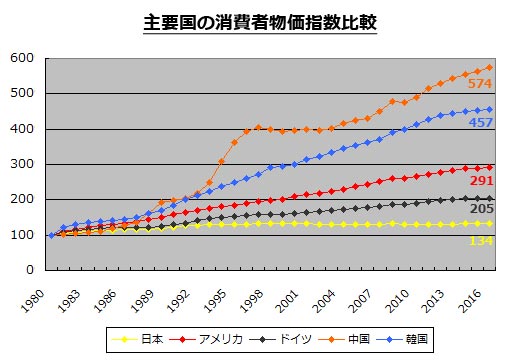

下記の画像は2020年1月1日の108.61米ドルから、30年後までの年2%と年3%で計算した数字です。

上記の理由は、2020年1月1日の1米ドル108.61円から年3%の円高です。

年3%の根拠ですが、

1つ目は、上記画像にもあるように、過去30年位の日本とアメリカのインフレ率を比べれば、アメリカが2%/年程度高いので、今後もそれが継続し、円がドルに対して2%/年程度円高になっていく。

2つ目は、上記画像などにもあるように、実質実効為替レート等で今の米ドル/円を見ると、米ドルに対して円がかなり過小評価されている為、それがニュートラルな状態に戻る力が1%/年程度の円高になっていく。

1つ目と2つ目を合算して3%/年程度の円高もあり得るのでは?と個人的には思います。

しかしこれはどうなるか分からない要素も十分にあります。

例えば、上記のアメリカの対外純資産が大赤字な件ですが、これが成り立つという事は、アメリカの収支が赤字でも、その分、日本などが米国債を買う事で補填されて、円高への影響も抑えられているでしょう。

個人的にはそれが永久的に続くのは疑問ですが、今まではそこそこ長期的に続いていますし、これがいつまで続くか?となると私には予測できません。

なので3%/年ではなく、2%/年のペースで米ドル安円高になっていくケースでの数字も下記に記載いたします。

そうなると上記のように2050年とかには1米ドル59円程度になるのかもしれません。

個人的には「2050年頃の米ドル/円は44円~59円程度になるのでは?」と考えています。