手数料でどれだけ損するの?

手数料でどれだけ損するの?

年2%の手数料で、、、。

ここで1つ皆さんに考えてみて頂きたいのですが、

運用利回りが7%/年のところ、ファンドに2%/年手数料を取られて5%/年になった場合、

それで30年運用したらどの位の差が出ると思われますか?

答えは、最終的に残る金額に対して約43%です。

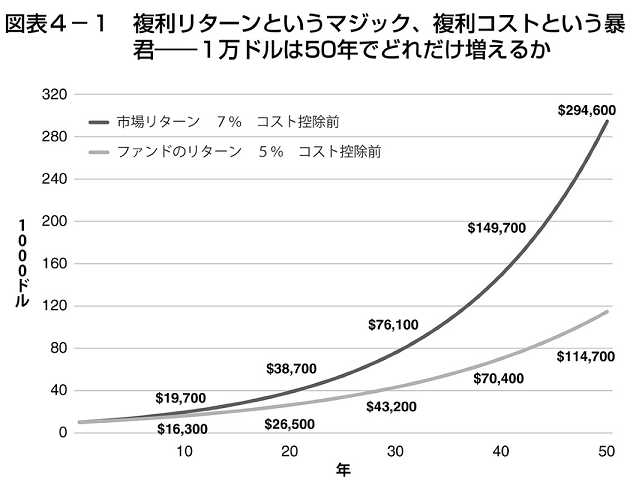

まずは下記の画像を見て頂ければと思います。

(出典:インデックス投資は勝者のゲーム)

年7%で運用するのと、

ファンドに任せて2%/年手数料を払うことにより年5%で運用するのとで、

「投資家の資金がどうなるのか?」を長期的にグラフで比較しています。

($10,000からスタート)

30年後は、

- 年7% ・・・ $76,100

- 年5% ・・・ $43,200

仮にコストがゼロなら7.61倍になったっところ、たった年2%のコストがかかるだけで、4.32倍にしかなりません。

年7%で運用するのと比べ、最終金額の約43%がコスト(証券会社へ払う手数料)で失われたことになります。

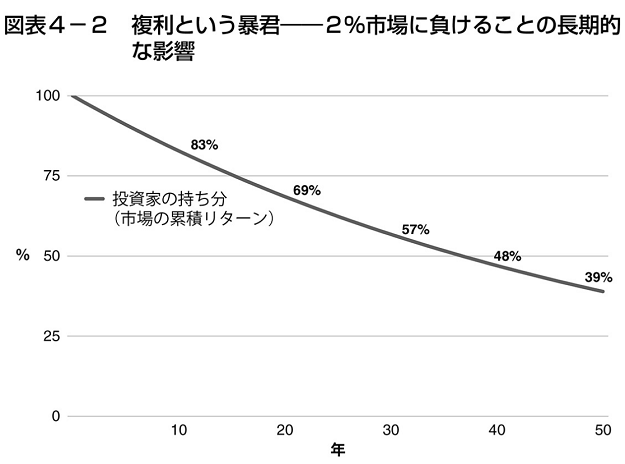

(出典:インデックス投資は勝者のゲーム)

上記の図のように30年で100% → 57%に目減りしてしまいます。

1億円貯まっているところが、5700万円しか無いワケです。

「4300万円も手数料で払ってるんかい!?」って驚いちゃいますよね。

私の周りには借金の利子は「1%でも低くしたい!」って凄く頑張る人が多いですが、なぜか自分の資産運用に対しての金融機関への手数料を「1%でも低くしたい。」って頑張る人は少ないように思えます。

資産運用における金融機関への手数料(コスト)だって、年2%でも違えば、上記のような金額の差になります。

信託報酬だけじゃない! 売買のコストも、、、。

投資信託にまつわるコストは初期手数料と信託報酬だけだと勘違いしている人が多いのかもしれませんが、それだけではありません。

例えば、ポートフォリオの中身の売買手数料、それらの税金、それらの諸雑費等のコストがかかります。

それらは実際にやってみないと「どれだけかかるのか?」が分からない為、信託報酬のように初めから明記されていません。

では、それらのコストは実際にどれくらいになるのか?

下記が参考になると思えます。

ファンドの投資家が負担する第三のコストは、ポートフォリオに含まれる証券を売買するコストである。これらの取引にはコストがかかる。銘柄の入れ替えにかかるコストは売り買いそれぞれに〇・五%程度と見積もっているが、これはポートフォリオを一〇〇%回転させれば、毎年預かり資産の一%ほどのコストが投資家にかかるということだ。同様に、五〇% 回転させれば、ファンドのリターンに対して年に〇・五%ほどの負担となる。一〇%回転させれば、コストは〇・一〇%となる。

(参照:インデックス投資は勝者のゲーム)

イメージとしては、買いで0.5%、売りで0.5%、往復で1%といった感じですかね。

売買をほとんどしないファンドならこのコストは低そうですが、頻繁に売買をするファンドだと毎年結構なコストになりそうです。

例えば、信託報酬が年2%のファンドで売買コストが同じく年2%なら、足してザックリ年4%のコストですから、投資家の利益は非常に圧迫されるでしょう。

私の考えでは、投資家の事を1番に考えるならファンドはETFにすべきだと思えます。

売買コストの差は非常に大きいですから。

信託報酬もETFは低めですしね。