債券

債券

債券は長期投資に向かない!

まず、一般的な利回りの債券なら、長期投資には向きません。

理由は下記の2つのグラフです。

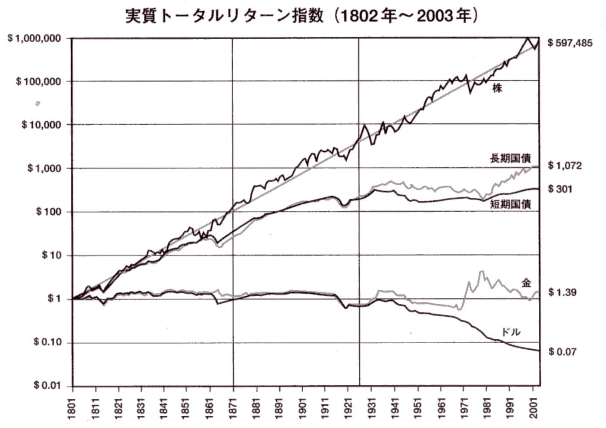

下記はジェレミー・シーゲルさんの著書で『株式投資の未来』にある有名なグラフです。

(出典:ウェブサイト『渡辺正弘のセレクトニュース』より引用)

約200年にもわたって、アメリカの金融資産価格の推移をグラフ化しています。

しかし、よく見ると左軸のメモリが10倍毎になっています。

10倍毎ではなく均等にしたのが下記のグラフです。

(参照:著者ジェレミー・シーゲル 著書『株式投資の未来』195ページ図12-1の情報)

上記2つのグラフで債券を見て頂くと、

『株式に対して全然儲からない。』

という事が一目で分かると思えます。

インフレに毛が生えた程度しか儲からない!

一般的には、長期投資で米国債をチョイスすること自体が、ナンセンスだと思えます。

(ハイリスクハイリターンな債券などに関しては知りませんが。)

そもそも、利息を払う側の立場に立って考えてみれば、必要以上に利息を払いたくないのは当然です。

そうなれば、利息はインフレ率に最低限(1,2%/年程度)プラスするだけでしょう。

長期投資で考えれば、その最低限の利益しか投資家の儲けはありません。

そこから、金融機関の手数料が引かれますから、健全な国の国債に長期投資しても、インフレに毛が生えた程度の儲けしかないでしょう。

であれば、ピケティの21世紀の資本に記載されているように、世界のありとあらゆる種類の投資の収益率の中央値が、いつの時代もインフレ率プラス4~5%/年なのだとすれば、健全な国の国債に長期投資するリターンはそれに劣ります。

健全な国の国債以外にも、高金利債券もありますが、高金利という事は、それだけ「高い利息を支払ってでも資金調達したい。」という理由があるワケです。

例えば、インフレ率(通貨の毀損率)が高いとか、資金回収できる可能性が低いとか。

新興国などではインフレ率(通貨の毀損率)の方が利息よりも高い国も多いのではないでしょうか。

債券は金利と逆相関関係にある!

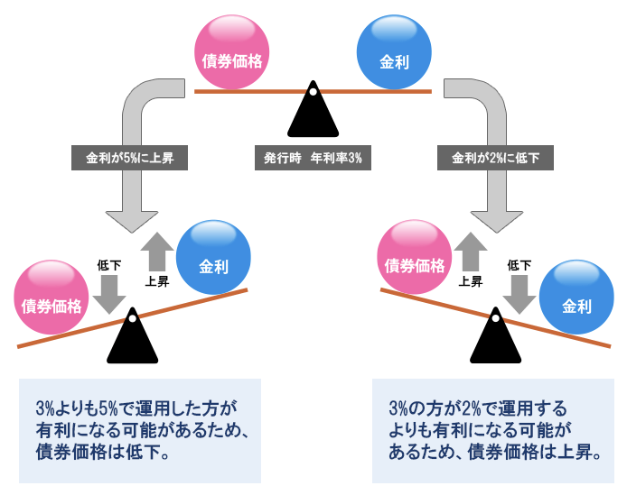

これは基本的な事ですが、債券価格と金利は逆相関関係にあります。

(より長期で、より格付けの高い債券ほどそうなります。)

債券投資をするのであれば、絶対に覚えておきましょう。

金利が低い時は債券価格は高く、逆に金利が上昇すれば債券価格は下落していきます。

この仕組みに興味がある人はGoogle等で調べてください。下記のような記載がいっぱい検索される筈です。

(出典:H・S証券ウェブサイト)

という事は、債券に長期投資するのなら金利が低い時に買うのはNGですよね。

投資効率はかなり悪いと言えます。

債券はバブルの時に投資しよう。

債券に長期で投資する事はナンセンスだと思えますが、短期なら話は変わります。

因みに、「私が債券を買うタイミングはいつか?」 というと、

それは、バブルの時です。

バブルの時は既に金利も高く、企業も借金コストが高くなるので、成長にブレーキがかかります。

債券に投資して、さらに金利が上昇したら損をしてしまいますが、安値で仕込めますし、バブルはいつまでも続かないでしょう。

そして、バブルが弾けたら、株は急落して、金利も一気に下がります。

債券価格は急上昇しますね。

その後で債券を売って、安くなった株を買う。というのがパターンです。

それ以外には、中央銀行が「当分は低金利を維持する。」等のアナウンスをした時などは、中期的に債券は強いでしょう。

勿論、経済が悪化しそうなときも短期的に債券投資は良いと思います。