''投資の神様がおススメする投資''

投資の神様は、「プロに支払う手数料が高すぎる!」と主張

投資の神さまのおススメは、バンガードのS&P500

『投資の神様』とも呼ばれ、世界的に最も尊敬されている投資家の一人である、ウォーレン・バフェット氏は、再三にわたり、S&P500に最小限のコストで投資する事を推奨しています。

また、それと同時に、

「高い手数料を投資業者に支払う必要は無く、ただS&P500に最小限のコストで投資しているだけの方が、圧倒的に良い結果になるだろう。」

といった意味の発言をしています。

具体的に一部をご紹介致します。

まず下記は、彼が経営するバークシャーハサウェイの2013年の株主への手紙の20ページ目に記載されている一文です。

The goal of the non-professional should not be to pick winners – neither he nor his “helpers” can dothat – but should rather be to own a cross-section of businesses that in aggregate are bound to do well. A low-costS&P 500 index fund will achieve this goal.

翻訳

プロでない投資家の目標は、儲かる銘柄を選ぶことではなく、彼も彼の投資助言者もそれを行うことはできません。

むしろ、全体としてうまくいくはずのビジネスに断面的に投資することです。

低コストのS&P 500インデックスファンドがこの目標を達成します。

My advice to the trusteecould not be more simple : Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P500 index fund. (I suggest Vanguard’s.) I believe the trust’s long-term results from this policy will be superior tothose attained by most investors – whether pension funds, institutions or individuals – who employ high-feemanagers.

翻訳

受託者への私からのアドバイスは、これ以上ない程にシンプルです。

現金の10%を短期国債に、90%を非常に低コストのS&P500インデックスファンドに投入します。

(私はヴァンガードをお勧めします。)

このポリシーからの信頼の長期的な結果は、年金基金、機関、個人を問わず、高額のマネージャーを雇うほとんどの投資家が達成するものよりも優れていると思います。

また、下記は上記と同じくバークシャー・ハサウェイの2016年の株主への手紙の24ページ目に記載されている一分です。

Over the years, I’ve often been asked for investment advice, and in the process of answering I’velearned a good deal about human behavior. My regular recommendation has been a low-cost S&P 500 indexfund.

翻訳

長年にわたり、私は投資アドバイスを求められることが多く、回答の過程で人間の行動について多くのことを学びました。

私の定期的な推奨は、低コストのS&P 500インデックスファンドです。

上記は長文の一部であり、全体的なニュアンスとしては、

「投資のプロに支払う手数料がとても大き過ぎて、それが投資家の利益を猛烈な勢いで食い散らかし、結果として、ただ単純にS&P500のインデックスファンドに圧倒的に劣ってしまう。」

というような意味の文章になっています。

分散投資は理にかなっていない!

そしてバフェット氏がプロでない投資家におススメの手法は、「下手に分散しない!」事でしょう。

(出典:ウォーレン・バフェット 50の名言 ポケット名言シリーズ)

せっかくS&P500に投資して高いパフォーマンスを享受できたとしても、ポートフォリオの大半がリターンの低いアセットであればトータルのパフォーマンスは非常に悪いモノになってしまいます。

S&P500は既に500社の株に分散されているワケですから、プロでない投資家がそれ以上の余計な事をしない方が良いのでしょう。

バフェットの言うとおりやっていたら、物凄く上手くいっていた!

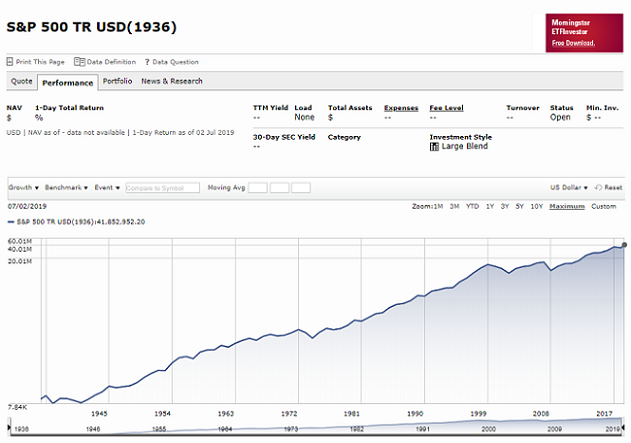

ではバフェットさんの言うとおり投資をしていたら、実際にどうなっていたのでしょう?

下記がS&P500のTotalReturnのグラフです。

(引用: Morningstarのウェブサイト S&P 500 TR USD(1936) )

1936年3月31日~2019年7月2日迄で、+416,529%です。

100万円が41億6529万円になる計算です。(税金と為替計算など考慮せず)

単純にS&P500に最小限の手数料で投資しているだけでも、長期に渡り素晴らしい結果を得られた訳です。

具体的にはネット証券を使って手数料を最小限にETFなどで投資するのがベストだと思えますが、ネット証券にアレルギーを持っている人でも、eMAXIS Slim 米国株式(S&P500)であればUFJ銀行などから購入できると思えます。

配当を再投資してくれるタイプも選択できるようです。

下記の様に、年間の手数料は0.1%未満と低コストで、しかも配当も勝手に再投資してくれます。

(出典:MUFG 三菱UFJ国際投信 2020年7月5日データ)

伝説の投資家達はインデックスファンドを推奨

バフェット氏の友人であり、バンガードの創立者であるジョン・C・ボーグル氏も投資のプロに支払う手数料の多さにより、投資家の利益を損失させ、インデックスファンドにパフォーマンスで劣ってしまう点を指摘しています。

特に日本の投資信託は世界的に評価が低いので、私なら、余程の付き合いなどが無い限り、投資することは無いでしょう。。